代表的なテクニカル指標であるMACDについて説明します。MACDについて分かりやすく説明しますので、ぜひ参考にしてください。

MACD(マックディー)とは?

MACDとは「Moving Average Convergence Divergence」の略で、通称「マックディー」と呼ばれます。これは移動平均線を応用したテクニカルチャートで、「移動平均収束拡散」または「移動平均収束乖離(かいり)」などとも呼ばれるテクニカル指標です。

MACDは、短期と長期の2本の指数平滑移動平均の差

MACDは、短期と長期の2本の指数平滑移動平均の差を示します。指数平滑移動平均線はEMAと呼び、今の時点から近い値に対してウェートと重くすることで、直近の数値をより重視した移動平均線のことを言います。将来のレートの動きは、過去のレートの動きに影響されます。ただし、過去のレートすべてに平等に影響されるのではなく、より現在に近いレートの方が、将来のレートの動きに強い影響を与えると考えるのが一般的です。指数平滑移動平均は、この過去よりも現在の方が影響は強いという考え方を取り入れた移動平均になります。

一般的な移動平均は、直近の何本かの終値を単純に平均した値です。一方の指数平滑移動平均は、現在に近いレートほど重きをつけて計算します。指数平滑移動平均は、単純移動平均と比べて現在に近いレートに重きを置いて計算するため、単純移動平均よりもレートの変動に対する感度が高く、現在レートにより追従しやすいのが特徴です。

MACDを移動平均した値=シグナル

短期/長期の指数平滑移動平均の平均期間としては12と26を使うことが一般的で、またシグナルの平均期間には9を使うことが多いでしょう。

シグナルとは、MACDを移動平均した値になります。基本的な売買シグナルは、MACDが0より下でシグナルを下から上突き抜けた時に買い、MACDが0より上でシグナルを上から下へ突き抜けた時が売りと判断するのが一般的です。また、MACDの0付近はレジスタンスにもサポートにもなり、プラス圏で強気相場、マイナス圏で弱気相場とも言えます。

MACDの使い方

MACDが威力を発揮するのは、上や下に一定方向で動くトレンド発生時に限られます。小幅のもみ合いや小さなレンジ相場などでは2本の線がつかず離れずの曖昧な判定となることが多く、残念ながら使いにくいのが現状です。そのため、オシレーター系の他の指標と併用されることが多いテクニカル指標になります。なお、オシレーターとは「振り子」や「振り幅」という意味で、オシレーター系の指標は「買われ過ぎ」や「売られ過ぎ」を示すテクニカル指標です。

MACDの計算式

MACDの計算式は以下の通りです。

MACD=短期EMA-長期EMA

MACDシグナル=MACDの移動平均線で「短期EMA」と「長期EMA」の差が「MACD」であり、「MACD」自体の移動平均線が「MACDシグナル」となります。MACDの計算式は、一見とっつきにくく感じるかもしれません。しかし、実際に利用してみれば非常に便利なテクニカル指標になりますので、計算式を理解しておきましょう。

MACDの見方

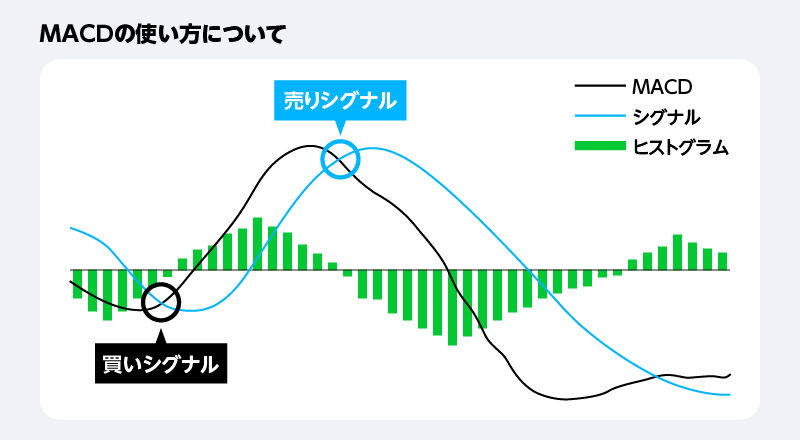

MACDの基本的な使い方は、「MACDとシグナルがクロスするたびに、エントリー/エグジットを行う」というものです。具体的に、MACDの見方は以下のようにまとめられます。

- MACDがシグナルを下から上に抜いたら、買いでエントリーし、また売りポジションはエグジットする

- MACDがシグナルを上から下に抜いたら、売りでエントリーし、また買いポジションはエグジットする

MACDの使い方についてチャートでご説明しましょう。

指数平滑移動平均の期間は12本/26本で、シグナルの平均期間は9本にしています。MACDとシグナルがクロスしたら、その次のローソク足の始値でエントリーするものとして、そのタイミングを図にしてみました。

例えば、図の「買いシグナル」は買いでエントリーし、売りポジションはエグジットするタイミングです。上昇トレンドであればMACDの値は上昇、下降トレンドならば値が下落します。ゴールデンクロスやデッドクロスなどと比べると、相場の転換をより早く判断できるのも特徴になります。

MACDが右肩下がり、MACDシグナルがMACDより上にあれば相場は弱いと判断され、MACDの下降がなだらかでMACDシグナルを上回ると買い時で判断するのが一般的です。MACDが右肩上がり、MACDシグナルを上回ると相場は強いと判断され、MACDの上昇がなだらかでMACDシグナルを下回ると売り時と見ることができます。

MACDの活用方法

それでは、MACDの活用方法について詳しくご説明しましょう。MACDを使った買いのタイミングは、価格の変化に敏感なMACDラインが変化に緩やかに反応するシグナルラインを下から上に突き抜けた時です。逆に、MACDを使った売りのタイミングは、MACDラインがシグナルラインを上から下に突き抜けた時になります。

また、MACDはゼロラインから離れたところで発生した場合に売買サインの確度が高まる特徴があり、以下のようにまとめることが可能です。

- MACDが0を超えてプラスになった時点で買いエントリーする

- MACDが0を割ってマイナスになった時点で売りエントリーする

MACDが0を超えてプラスになるのは、長短の指数平滑移動平均線がゴールデンクロスする時です。一方、MACDが0を割ってマイナスになるのは、長短の指数平滑移動平均線がデッドクロスする時になります。つまり、MACDが0を超えるタイミングでのエントリーは、長短の指数平滑移動平均線のゴールデンクロス/デッドクロスを利用することを意味するのです。

しかし、ゴールデンクロス/デッドクロスでのエントリーは、タイミングが遅れがちになります。そのため、一般的には売買のエントリーのタイミングとして使うのではなく、すでに持っているポジションを継続することを決めるタイミングとして、使うのが良いと言われています。この点についても、ぜひ覚えておいてください。

OSCIという指標

MACDのタイミングを判断する際には、OSCIという指標を使うこともあります。OSCIは、MACDとシグナルの差から求める指標です。為替レートや株価などの価格が急騰すると、MACDもつられて上昇します。ただし、シグナルはMACDの移動平均なので、MACDより遅れて上昇するのが一般的です。その結果、MACDとシグナルの差が開き両者の差であるOSCIの値が大きくなります。

そして、為替レートの急騰が収まるとMACDの動きも穏やかになり、シグナルとの差が縮んでOSCIの値も小さくなるのです。このように為替レートが急騰してから収まると、OSCIも天井を付けることがあります。

同様に、レートが急落してからその動きが収まると、OSCIも底を付けることがあります。そのため、OSCIが天井を付けた時には、その付近で為替レートが天井を付けた可能性があります。

また、OSCIが底を付けた時には、その付近でレートが底を付けた可能性があります。

ただし、一時的に為替レートの動きが穏やかになって再度同じ方向に動き始めることもあり、その際にもOSCEが天井(または底)を付けます。そこで、OSCEが天井(または底)を付けた時にポジションを半分決済し、残り半分で様子を見るといった方法をとることが考えられます。このように、MACDはOSCIなどの指標と組み合わせると、より精度の高い分析をすることができます。

MACDの注意点

MACDには有効な活用方法がいくつもありますが、注意点もあります。MACDの主な注意点は以下の3つに集約されますので、しっかり確認しておきましょう。

- ダマシが発生する可能性がある

- トレンド終盤はトレンドレスになる傾向がある

- 値動きが少ない場面では売買シグナルが見にくい

ダマシが発生する可能性がある

すべてのテクニカル指標に言えることですが、MACDは万能ではありません。ダマシが発生する可能性も少なからずあります。ダマシとはチャート上に現れる、一見すると「売買サインのように見えるが、実際はそうではないポイント」のことを言います。

ダマシが発生すると間違った判断をしてしまう可能性が高くなってしまいます。ダマシが発生しても適切な判断をするためには、MACDだけではなくOSCIなどの他のテクニカル指標を併用することが重要になります。

トレンド終盤はトレンドレスになる傾向がある

トレンドは発生している間、強烈に一方向に動くことがあります。しかし、トレンドの終盤になると徐々に尻つぼみになります。MACDはトレンドが出ていないと、なかなか真価を発揮することができません。つまりトレンド終盤には、MACDがうまく機能しないことがあるので注意が必要です。

値動きが少ない場面では売買シグナルが見にくい

MACDはトレンドが発生していないと機能しにくいテクニカル指標です。為替相場のほとんどはレンジ相場であると言われているため、なかなかMACDを活用するタイミングは訪れないかもしれません。しかし、トレンドが発生すると大きな利益を狙うことができます。その際、MACDは大きな力を発揮してくれることでしょう。値動きが少ない場面ではMACDではなく、他のテクニカル指標を利用することをおすすめします。

MACDのパラメーターを調整する

MACDではパラメーターによって値の動き方が変化します。

- 短期指数平滑移動平均の平均期間

- 長期指数平滑移動平均の平均期間

- シグナルを求める際の平均期間

単純移動平均と同様、それぞれの平均期間を短くするほどレートの動きに追従しやすくなりますが、ダマシが増えてしまいます。逆に、平均時間をある程度長くとればダマシは減りますが、タイミングが遅れるという問題がある点を覚えておきましょう。これらのことを勘案し、もっともMACDで使われる組み合わせは12/26/9になります。

ただ、必ずしもこの組み合わせが最適というわけではありません。通貨ペアの種類やチャートの周期、投資する時期によって最適な組み合わせは変化しますので、注意が必要です。

まとめ

代表的なオシレーター系のテクニカル指標である、MACDについて紹介しました。MACDは一見、とっつきにくいオシレーター系のテクニカル指標のように思われるかもしれません。しかし、実際に使ってみると非常に分かりやすいテクニカル指標です。計算式など分かりにくい部分はありますが、まずは使ってみることが重要です。ここで解説した内容を参考に、MACDを活用してみてください。

監修者プロフィール

渡辺 智(ワタナベ サトシ)

FP1級、証券アナリスト。

<プロフィール>

大学商学部卒業後は某メガバンクに11年勤務し、リテール営業やプライベートバンカー業務、資産運用コンサルティング(投資信託、保険、債券、外貨預金など)、融資関係業務(アパートローン、中小企業融資)などを経験。銀行在籍中、2度の最優秀営業賞を受賞。銀行在籍時の金融商品販売額は500億円を超え、3000人を超える顧客に金融商品営業を行う。その後、外資系保険会社でコンサルティング営業として従事し、現在は業務経験・知識を活かして金融ライターとして独立。難しい金融をわかりやすく伝えることをモットーに活動中。